Tổng hợp các vấn đề về CO form E

Nội dung bài viết

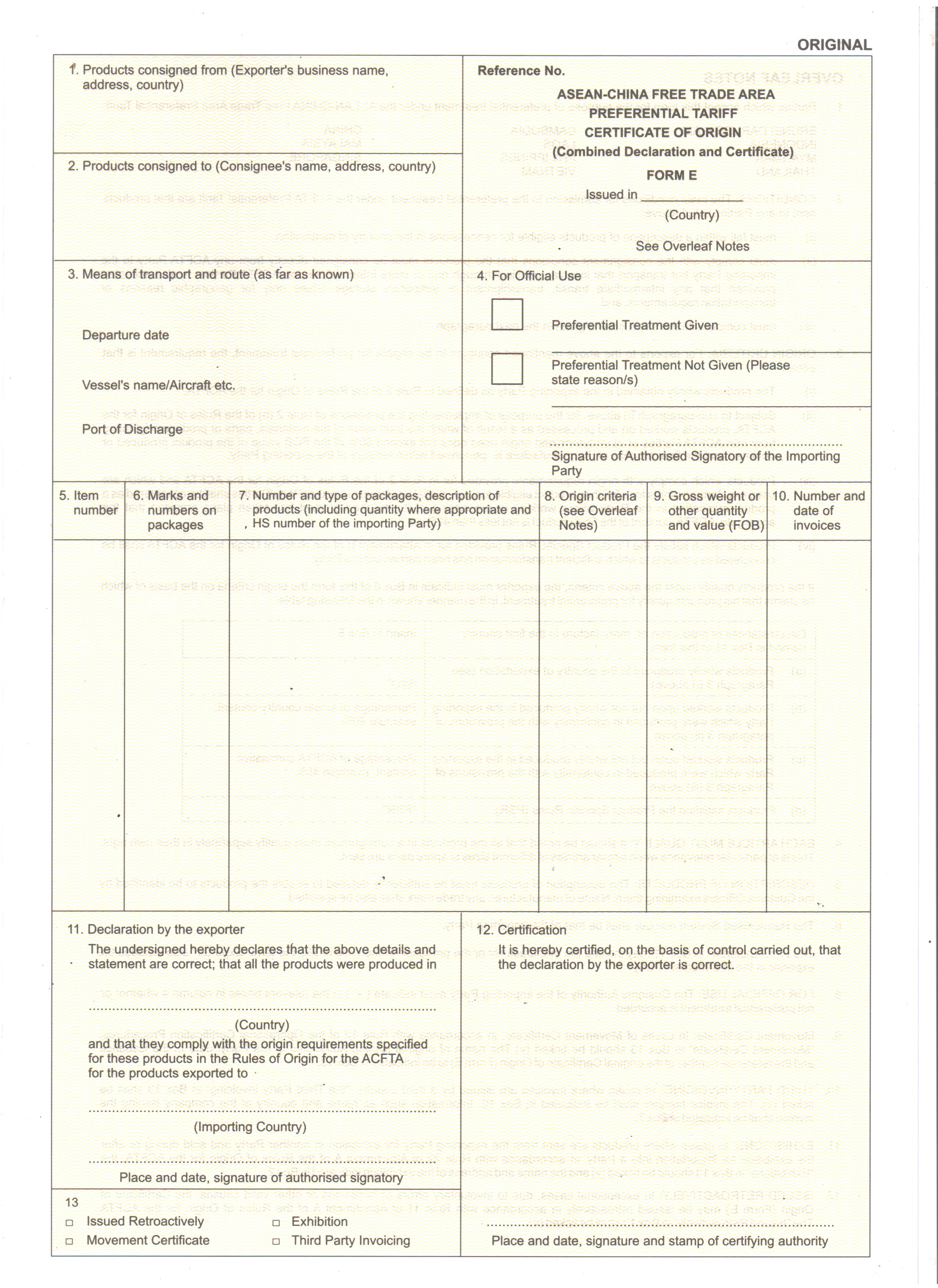

Tổng hợp các vấn đề về CO form E

Chúng tôi thấy rất nhiều doanh nghiệp vướng mắc về CO form E khi nhập khẩu hàng từ Trung Quốc. Bài viết này tổng hợp các vấn đề về CO form E để các bạn hiểu rõ hơn.

1. Văn bản quy định C/O Form E

- Thông tư 36/2010/TT-BCT ngày 15/11/2010 của Bộ trưởng Bộ Công Thương (sau đây gọi tắt là Thông tư 36)

- Thông tư 35/2012/TT-BCT và 14/2016/TT-BCT bổ sung tên Tổ chức được Bộ công thương ủy quyền cấp C/O theo danh sách ban hành trong Thông tư 36

- Thông tư 21/2014/TT-BCT sửa đổi bổ sung Quy tắc cụ thể mặt hàng ban hành trong Thông tư 36

- Công văn 12149/BCT-XNK ngày 14/12/2012 của Bộ Công Thương về hóa đơn bên thứ ba trong ACFTA

- Quyết định số 12/2007/QĐ-BTM – Quy chế cấp Giấy chứng nhận xuất xứ hàng hóa Mẫu E (có trước thông tư 36)

- Thông tư 06/2011 TT-BCT về thủ tục cấp Giấy chứng nhận xuất xứ hàng hóa ưu đãi

- Quyết định 4286/QĐ-TCHQ ngày 31 tháng 12 năm 2015 về Quy trình kiểm tra, xác định xuất xứ hàng hóa xuất khẩu, nhập khẩu (chung cho tất cả các mẫu CO, gồm cả Form E)

2. Một số vướng mắc gặp phải liên quan đến C/O Form E:

- Khác biệt về mã HS và tên hàng hóa nhập khẩu trên C/O so với mã HS và tên hàng hóa khai báo mà không ảnh hưởng đến bản chất hàng hóa thì cơ quan Hải quan vẫn xem xét, chấp nhận C/O: Công văn số 540/GSQL-GQ1 ngày 05/03/2018 của Cục Giám sát Quản lý – Tổng cục Hải quan

- Trường hợp trên ô số 1 của C/O form E ghi người ủy quyền (không phải người xuất khẩu) thì C/O không hợp lệ để được hưởng thuế suất ưu đãi đặc biệt (hải quan từ chối C/O): Công văn số 5467/TCHQ-GSQL ngày 16/9/2013, công văn số 1196/GSQL-TH ngày 09/09/2014 của Tổng cục Hải quan

- Người gửi hàng (Shipper) trên vận đơn (B/L) không nhất thiết phải là người xuất khẩu. Do vậy, trên vận đơn thể hiện Shipper khác với người xuất khẩu không phải là căn cứ để hải quan từ chối C/O: Công văn số 3361/HQHCM-GSQL ngày 18/9/2014 của Cục Hải quan TP. Hồ Chí Minh

- Thông thường, trị giá ghi trên C/O form E là trị giá FOB. Trường hợp trị giá ghi trên C/O form E bằng với trị giá CIF không phải là căn cứ để hải quan từ chối C/O: Công văn số 978/GSQL-TH ngày 21/07/2014 của Tổng cục Hải quan

- C/O form E mà hàng hóa có quá cảnh Hồng Kông trước khi đến Việt Nam thì phải xuất trình vận đơn 2 chặng (chặng từ Trung Quốc đến Hồng Kông và chặng từ Hồng Kông đến Việt Nam) hoặc vận đơn chở suốt từ Trung Quốc đến Việt Nam. Trường hợp chỉ xuất trình vận đơn 1 chặng từ từ Hồng Kông đến Việt Nam thì hải quan từ chối C/O: Công văn số 3679/TCHQ-GSQL ngày 07/07/2010 của Tổng cục Hải quan

- C/O form E có hóa đơn bên thứ 3

Theo công văn số 12149/BCT-XNK ngày 14/12/2012 của Bộ Công thương hướng dẫn về hóa đơn bên thứ ba trong Hiệp định thương mại hàng hóa Asean – Trung Quốc (ACFTA) thì Hóa đơn bên thứ ba là hóa đơn thương mại được phát hành bởi một Công ty có trụ sở tại một Nước thứ ba (Trong hoặc ngoài ACFTA) hoặc bởi một nhà xuất khẩu có trụ sở đặt tại các bên tham gia Hiệp định ACFTA là đại diện cho Công ty đó. Nước thứ ba là Nước/Vùng lãnh thổ phát hành hóa đơn mà không phải là Nước/Vùng lãnh thổ xuất khẩu/nhập khẩu.

Để đáp ứng được trường hợp này, trên CO phải có 4 điều kiện:

- Ô số 1: thể hiện nhà sản xuất tại quốc gia tham gia ACFTA (Ví dụ: China)

- Ô số 7: có tên công ty phát hành hóa đơn, và tên nước mà công ty này đặt trụ sở

- Ô số 10: số và ngày hóa đơn phải ghi rõ tại ô số 10 (khớp với Invoice mua bán)

- Ô số 13: tích vào mục “Third Party Invoicing”

Ví dụ: Công ty Vinaexim của Việt Nam nhập khẩu lô hàng từ Samex của Hàn Quốc, nhưng CO do nhà sản xuất Sinoman của Trung Quốc xin cấp. Như vậy, CO này được xem là hợp lệ nếu:

- Ô số 1: thể hiện tên nhà sản xuất Sinoman

- Ô số 7: tên công ty Samex và tên nước South Korea

- Ô số 10: số ngày hóa đơn thương mại do Samex phát hành cho Vinaexim

- Ô số 13: phải tích vào “Third Party Invoicing”.

Lý thuyết cũng khá đơn giản, cứ đủ tiêu chí là được xem là trường hợp C/O mẫu E có hóa đơn bên thứ 3 hợp lệ.

Cơ bản là như thế, nhưng trên thực tế có khá nhiều trường hợp phát sinh, chẳng hạn:

- C/O form E phát hành bởi bên thứ 3 cùng nước với nhà xuất khẩu thì có hơp lệ không? => Có, theo công văn nêu trên

- Thiếu dấu tick vào mục “Third Party Invoicing” thì có sao không? => Không hợp lệ, trường hợp này thường được gọi là “CO ủy quyền” do nhà máy ở Trung Quốc không có chức năng xuất khẩu mà phải ủy quyền cho 1 đơn vị dịch vụ làm CO.

- CO trực tiếp, nhưng có tên nhà sản xuất ở ô số 7, thì có hợp lệ không? => Không hợp lệ

- CO ủy quyền có hợp lệ không? Nếu tên người ủy quyền xin CO đứng ở ô số 1 => Không hợp lệ

- Ngày khởi hành trên CO (Departure date) khác với trên vận đơn, thì có hợp lệ không? => Dễ bị nghi ngờ xuất xứ

- Có được cấp C/O form E trước ngày tàu chạy không? => Có thể

THẾ NÀO LÀ CO FORM E 3 BÊN HỢP LỆ, xin đọc bài viết chi tiết này: https://dichvuhaiquan.com.vn/co-form-e-3-ben-hop-le/

- Về thời điểm nộp C/O form E (hướng dẫn chung, trừ C/O form VK/KV):

– Người khai hải quan nộp bản chính C/O cho cơ quan hải quan tại thời điểm làm thủ tục hải quan để được xem xét hưởng mức thuế ưu đãi theo biểu thuế suất ưu đãi tương ứng. Thời điểm làm thủ tục hải quan được tính từ thời điểm đăng ký tờ khai hải quan đến trước khi hàng hóa được thông quan.

– Trường hợp chưa có bản chính C/O tại thời điểm làm thủ tục hải quan, người khai hải quan phải khai báo việc nộp bổ sung C/O trên tờ khai hải quan và nộp C/O trong vòng 30 ngày kể từ ngày đăng ký tờ khai hải quan. Trong thời gian chưa nộp C/O, người khai hải quan khai báo theo mức thuế suất MFN.

– Ngoài thời hạn nêu trên, cơ quan hải quan chỉ xem xét đề nghị nộp bổ sung C/O trong các trường hợp:

+ Trường hợp thời điểm đăng ký tờ khai hải quan, với mã số HS khai báo, thuế suất MFN thấp hơn hoặc bằng với thuế suất ưu đãi đặc biệt, doanh nghiệp khai thuế suất MFN khi làm thủ tục hải quan, không áp dụng thuế suất ưu đãi đặc biệt. Sau khi hàng hóa đã thông quan, cơ quan hải quan kiểm tra sau thông quan xác đinh lại mã số HS hoặc doanh nghiệp khai bổ sung mã HS, theo mã HS mới thì thuế suất MFN cao hơn so với thuế suất ưu đãi đặc biệt, doanh nghiệp đề nghị được nộp bổ sung C/O.

+ Trường hợp tại thời điểm đăng ký tờ khai hải quan, hàng hóa thuộc đối tượng theo diện ưu đãi đầu tư được miễn thuế nhập khẩu. Sau khi hàng hóa đã thông quan, cơ quan hải quan kiểm tra sau thông quan (hoặc doanh nghiệp tự phát hiện) xác định hàng hóa không thuộc diện ưu đãi đầu tư, doanh nghiệp đề nghị được nộp bổ sung C/O.

Hi vọng với bài viết trên, các doanh nghiệp đã có thể tự tin hiểu về CO form E, form E 3 bên, CO form E ủy quyền cũng như hiểu các vấn đề để CO được hưởng ưu đãi khi nhập khẩu.

Nếu doanh nghiệp có những lô hàng nhập khẩu từ Trung Quốc và có thắc mắc về CO form E, xin hãy liên hệ với chúng tôi để được tư vấn và chăm sóc cho đơn hàng của mình.

CÔNG TY CỔ PHẦN GIAO NHẬN VẬN TẢI VÀNG

Địa chỉ ĐKKD và VP tại Hà Nội : Tầng 3, B17/D21 Khu đô thị mới Cầu Giấy (số 7, ngõ 82 Phố Dịch Vọng Hậu) , Phường Dịch Vọng Hậu, Quận Cầu Giấy, Hà Nội

Địa chỉ VP tại Hải Phòng: Tầng 5, tòa nhà TTC, 630 Lê Thánh Tông, Hải Phòng, Việt Nam

Địa chỉ VP tại Hồ Chí Minh: Tầng 4, tòa nhà Vietphone Office, 64 Võ Thị Sáu Yên Thế, Phường Tân Định, Quận 1, TP HCM

Địa chỉ VP tại Móng Cái: Số nhà 85, phố 5/8, Phường Kalong, TP Móng Cái, Quảng Ninh.

Điện thoại: +84. 243 200 8555

Website: www.goldtrans.com.vn | dichvuhaiquan.com.vn

Email: duc@goldtrans.com.vn

Hotline: Mr. Hà 0985774289 – Mr. Đức 0867776886